Beaucoup de gens se posent des questions sur la fiscalité de l’assurance vie. Voici quelques questions fréquemment posées dont les réponses peuvent vous aider.

Quelle sera la fiscalité que vous devez payer lorsque vous effectuez un gros retrait sur votre contrat d’assurance vie si vous voulez financer l’achat d’une résidence secondaire ?

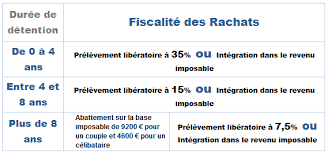

Le médiateur de la FFSA, dans son dernier rapport d’activité annuel présente plusieurs litiges liés à la fiscalité des rachats de contrats d’assurance vie. Il faut donc bien faire attention car lors d’un rachat d’un contrat de vie, la part de gains inclus dans le retrait est soumise automatiquement au barème de l’impôt sur le revenu évidemment après l’abattement de 4.600 euros pour un célibataire et 9.200 euros pour un couple soumis à une imposition commune et que la durée du contrat va jusqu’à plus de huit ans.

Est-ce que vous pouvez retirer vos cotisations d’assurance vie à la fin de votre contrat de travail à durée indéterminée sans payer d’impôts ?

Vous devez savoir que les gains de l’assurance vie ne sont pas imposables dans les cas suivants, quelle que soit la durée de votre contrat : le licenciement du souscripteur, de son conjoint ou du partenaire d’un Pacs, la mise à la retraite anticipée du souscripteur, conjoint ou partenaire d’un Pacs, l’invalidité du souscripteur, de son conjoint ou partenaire d’un Pacs (deuxième ou troisième catégorie de la Sécurité sociale). Tandis que si le licencié est un bénéficiaire, les contrats sont exonérés si leur départ est pour une raison indépendante de leur volonté. Outre, ils sont inscrits comme demandeur d’emploi et couverts des licenciements et la fin d’un contrat à durée indéterminée. Mais ils doivent encore les prélèvements sociaux 15.5%.

Et si vous avez une grand-mère disposant de vieux contrats d’assurance vie. A quelles règles de fiscalités ces contrats obéissent-ils ?

Vous devez d’abord faire la différence entre la fiscalité sur les gains et celle appliquée en cas de décès. Tous les vieux contrats souscrits avant le 1er janvier 1983 et ceux après cette date et si l’assuré n’a rien cotisé après le 25 septembre 1997, sont exonérés d’impôts sur les gains. Tous les contrats ouverts avant le 20 novembre 1991 dont tous les versements ont été effectués avant le 13 octobre 1998, sont aussi totalement exonérés de droit de succession. Au-delà de cette date, un abattement de 152 500 euros par bénéficiaire doit être appliqué quel que soit l’âge au moment du versement.

Si les contrats sont ouverts depuis le 20 novembre 1991, avant les 70 ans de l’assuré et qu’aucun versement n’est enregistré depuis le 13 octobre 1998, sont également exonérés. Vous pouvez aussi vous renseigner auprès de la compagnie d’assurances et lui demander des simulations avant de faire des retraits.